Alors qu’on anticipait une remontée limitée des taux de crédit en 2017, l’envolée des taux d’emprunt d’Etats américains et européens suite à l’élection de Donald Trump pourrait accélérer et amplifier ce phénomène en raison notamment des anticipations de retour de l’inflation. Les premières hausses de taux pourraient subvenir dès le mois de décembre, mais elles devraient être progressives afin de ne pas bloquer la dynamique du marché immobilier enclenchée cette année.

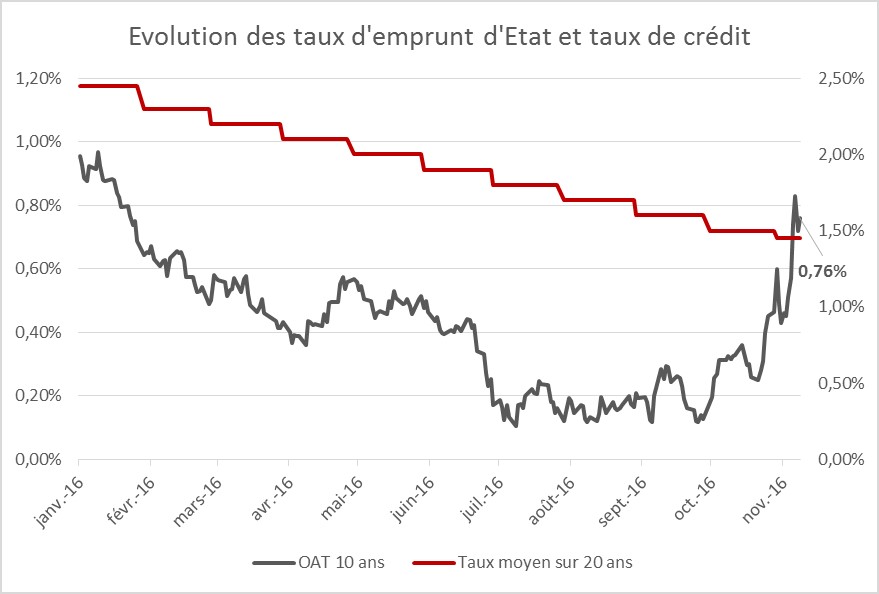

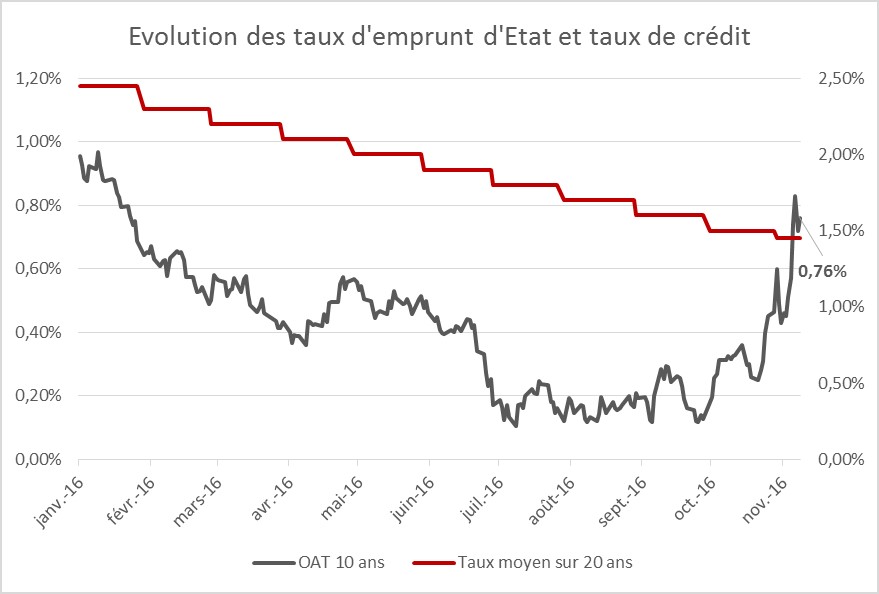

Un retour de l’OAT 10 ans à son niveau de début 2016

Depuis l’annonce de l’élection de Donald Trump, les taux d’emprunt Américains se sont envolés avec dans leur sillon les taux d’emprunt d’Etat européens et notamment français. Le taux de l’OAT 10 ans, qui sert de référence – entres autres – aux banques pour déterminer l’évolution de leurs taux de crédit immobilier, est ainsi passé en quelques semaines de l’un de ses plus bas niveaux (0,11 % le 29 septembre) à un plus haut depuis janvier 2016 (0,83 % le 14 novembre).

Une remontée progressive pour ne pas bloquer le marché

Dans le contexte actuel de remontée des taux longs, même si les taux de refinancement (taux courts) n’évoluent pas encore, les banques anticipent d’ores et déjà cette hausse ainsi qu’un retour de l’inflation, pouvant les conduire à ajuster leurs taux de crédit pour conserver leur rentabilité, même si a ce jour aucune hausse n’a été constatée.

Signe de l’anticipation d’une évolution de l’environnement de taux : une banque vient de suspendre la transférabilité de ses prêts pour l’acquisition d’un futur bien. A noter que, même si des remontées affichées surviennent, les banques garderont des possibilités de décotes pour les meilleurs dossiers.

Source : www.vousfinancer.com

« Les taux d’emprunt d’Etat sont revenus à leur niveau de début d’année, au moment où les taux de crédit immobilier étaient à 2,45 % en moyenne sur 20 ans contre 1,5 % actuellement. Si les taux de référence se maintiennent à ce niveau-là, il est indéniable que les banques remonteront leurs taux de crédit… Toutefois elles pourraient le faire dans de moindres proportions, le niveau convenable de leurs marges leur laissant la latitude de ne répercuter que partiellement et progressivement ces hausses de taux »

« Les premières remontées pourraient être pratiquées dès le mois de décembre et se poursuivre progressivement début 2017 sans que ce mouvement ne soit brutal. Les banques ont des objectifs de production de crédit pour 2017 équivalents à ceux de 2016 qui s’annonce déjà comme une année record… En outre, tant que la Banque centrale européenne ne remonte pas ses taux de refinancement proches de zéro et taux de dépôt toujours négatifs, les banques restent incitées à prêter ! Dans ce contexte, elles devraient avoir la volonté, mais également la capacité, de maintenir des taux de crédit attractifs encore quelques mois…»